Teknik analiz, borsa, vadeli işlemler, opsiyonlar veya para birimleri olsun, herhangi bir finansal piyasa için uygun evrensel bir analiz yöntemidir. Aynı zamanda, teknik analiz "kazan-kazan" pozisyonlarını açmak için her derde deva olarak kullanılamaz.

Dow Teorisi: Teknik analizin temelleri

Bu teori, adı ünlü ABD borsa endeksi - Dow Jones'un adını taşıyan Charles Dow tarafından belirtildi. Teorisinin temel hükümlerini 1900'den 1902'ye kadar olan dönemde Wall Street Journal'da bir dizi makalede anlattı. Dow teorisinin kendisi, insan psikolojisini grafiksel modeller ve matematiksel göstergelerle tanımlama girişimidir.

Pazar bir insan topluluğu, bir "kalabalık". Finansal piyasaların var olduğu arz ve talep güçlerini oluşturan bu "kalabalık" sayesinde. "Kalabalığı" oluşturan insanların psikolojisi değişmez olduğu için, piyasalar insan psikolojisine gömülü kalıplaşmış kalıplara uymak zorundadır. "Kalabalığın" psikolojisini anlamak, piyasayı anlamak ve hareketlerini tahmin etmeyi öğrenmek anlamına gelir. Modern teknik analizin temeli olan Dow teorisidir. Teknik analize dayalı tahmin, geçmiş işlemlerden elde edilen verileri kullanır - önceki zaman diliminin fiyatı ve önceki işlemlerin hacmi. Dow teorisi tarafından tahminde ana göstergeler olarak kullanılan bu iki göstergedir.

Dow teorisinin temel hükümleri

1. Fiyatlar her şeyi hesaba katar

Bu hüküm, tüm piyasa katılımcılarına serbestçe erişilebilen tüm bilgilerin piyasanın hareketinde dikkate alındığını belirtir. Yani, belirli bir pazardaki arz ve talep oranını etkileyebilecek herhangi bir veri - ABD başkanlık seçimleri, petrol rezervleri verileri veya Karayipler bölgesindeki bir kasırga raporu - derhal fiyat tepkisine neden olur.

2. Tarih tekerrür ediyor

Fiyat hareketi sürecinde ortaya çıkan karakteristik fiyat davranışı kalıpları zamanla tekrarlama eğilimindedir. Yani, bir yöndeki ilk fiyat hareketinden sonra, bir miktar fiyat hareketinin meydana geldiği ve böyle bir hareketin tekrar tekrar meydana geldiği fark edildiyse, o zaman yüksek bir olasılıkla, gelecekteki birincil hareketten sonra, sonraki hareketin benzer olacağı iddia edilebilir.

3. Fiyatlar yönlü hareket ediyor

Fiyatlar rastgele hareket etmez, ancak geçerli bir hareket yönüne sahiptir. Bu harekete fiyat eğilimi denir. Bu hüküm çerçevesinde açıklayıcı noktalar tespit edilebilir:

a) Pazarın üç eğilimi vardır

Her an piyasada üç eğilim vardır: ana (birincil), ikincil ve küçük eğilimler. Ana trend, en uzun vadeli, bir yıldan fazla süre için geçerlidir. İkincil, ana piyasa eğiliminin hareketine karşı ikincil, düzeltici hareketlerdir. Küçük eğilimler çok yönlü olabilir.

b) Ana eğilimin üç aşaması vardır

İlk aşama, haklı olarak profesyonel olarak adlandırılabilecek yatırımcıların alım satımıdır. Piyasanın mevcut durumu hakkında en fazla bilgiye (genellikle iç içerdekilere) sahipler ve aktif eylemlere ilk başlayanlardır. Piyasa katılımcılarının geri kalanı şu anda pazarın durumunu ve yönünü anlamıyor.

İkinci aşamada, "amatör" olarak adlandırılabilecek yatırımcıların alımları (satışları) başlar. Daha fazla hareket için beklentiler onlar için belirginleşiyor.

Üçüncü aşamada, geniş, en az profesyonel halk, daha fazla hareket için umutları fark eder ve pazarın daha fazla hareketine güven kazanır. Harekete geçmeye başlarlar, böylece artan talebi teşvik ederler. Ancak bu aşama aynı zamanda bir geri dönüştür - profesyonel yatırımcılar piyasanın kendisini tükettiğini anlıyor ve ilk aşamada açılan pozisyonlarını kapatmaya başlıyor.

Dow teorisinin, herhangi bir zamanda piyasada üç eğilim olduğunu belirtmesine rağmen, gerçekte piyasa, yana doğru hareket (düz) olarak adlandırılan zamanın% 70'ine (2/3) kadar yol açar - bu, belirli bir yönde güçlü bir hareketi olmayan bir harekettir. Dar bir aralıkta yukarı ve aşağı fiyat dalgalanmaları ile karakterize edilir ve yatırımcıların piyasa hakkındaki belirsizliğini veya önemli haberlerin yokluğunu ifade eder.

4. Dizinler birbirini onaylamalıdır

Aşağıdaki gibidir - trend değiştiğinde sanayi ve ulaştırma endeksleri (Dow Jones) birbirini doğrulamalıdır. Böyle bir onay yoksa, belki de geri dönüş yoktur.

5. Hacim eğilimi doğrulamalıdır

Birçok uzmanın hacim göstergesinin öngörücü gücü hakkındaki anlaşmazlıklarına rağmen, bununla ilgili veriler pazarın büyümesi veya düşüşü hakkında ek onay sağlayabilir. Ana kural, hacmin hem büyüme dönemlerinde hem de piyasa düşüş dönemlerinde büyümesi gerektiğidir. Herhangi bir yöndeki hareket hacim göstergesi tarafından onaylanmazsa, belki de bir eğilime değil, bir düzeltmeye ya da sadece düzensiz bir harekete tanık oluyorsunuz demektir.

6. Teyit edici bir geri dönüş sinyali alınana kadar eğilim değişmeden kabul edilir

Bu, eski pozisyonu kapatmadan ve ters yönde yenisini açmadan önce trendin tersine çevrilmesinin zorunlu olarak onaylanmasını gerektiren en önemli kurallardan biridir.

Geçen yüzyılın sonunda forex piyasası ortaya çıktı. Para birimi, dış faktörlerin etkisi nedeniyle oranını değiştirmeye başladı. İlk brokerler 1990'ın başlarında ortaya çıktı. Şimdi piyasa, tüccarların benzersiz teklifleriyle dolu. Bu nedenle, doğru seçimi yapmak ilk bakışta göründüğü kadar kolay değildi. Bir komisyoncu seçerken nelere dikkat etmeniz gerektiğini anlamaya değer. Doğru komisyoncu aşağıdaki özelliklerle ayırt edilebilir: önemli mesleki deneyim, resmi çalışma lisansı, rahat çalışma koşulları, kaliteli müşteri hizmetleri.LisansKomisyoncunun faaliyeti bir aracılık faaliyetidir ve işlemlerin yürütülmesi anlamına gelir. Yasal düzeyde düzenlenmiştir. Uzmanlar, lisansın şirketin şeffaf çalışmasını kanıtladığına inanıyor. Kişisel verilerin ve müşteri fonlarının güvenliğini kanıtlar.Mesleki deneyim ne kadar önemlidir?Birçok kişi bu kritere dikkat etmemektedir. Etkili stratejiler geliştirmenin zaman aldığını belirtmekte fayda var. Genç komisyoncular ipuçlarını yalnızca başkalarının bilgilerinden alabilir. Bu durumda uygun bir etki olmayacaktır. Kendi stratejinizi geliştirmek için işte deneyime ihtiyacınız var. Kendilerine birkaç yıllık çalışma atfeden vicdansız firmalar da var. Bu tür verilerin gerçekliği çevrimiçi olarak doğrulanabilir. Bu önemlidir, çünkü çok sayıda gece uçan şirket vardır. Müşteri, komisyoncunun faaliyetleri hakkındaki gerçekleri iki kez kontrol etmelidir. Bu onu gelecekte kriz durumlarından kurtaracaktır.Rahat çalışma koşullarıBu kriterle müşteri, komisyoncunun platformunun kullanımının ne kadar rahat olduğunu kontrol edebilir. Bu çok önemli bir kriterdir. Hizmet, modern araçlar tarafından desteklenmelidir. Ayrıca, yazılım düzenli olarak geliştirilmelidir. Veriler net ve sorunsuz bir şekilde aktarılmalıdır. Bir tüccarın küresel ticaret borsalarına ve işlemleri kontrol etmek için tüm ek araçlara erişmesi çok önemlidir. Şık bir web sitesi arayüzü, ek sayıda müşteriyi çekecektir. Hızlı ödeme özelliği, komisyoncuyu rakiplerinden farklılaştıracaktır. Yararlı bilgileri kolayca erişilebilir hale getirmek daha iyidir. Alım satım sinyalleri müşteriyi önceden bilgilendirmelidir. Dayanak varlıklar da mevcut olmalıdır. Müşteri başka bir komisyoncu aramamalıdır. Tüm seçenekler kişisel dolap üzerinden yönetilmelidir.Fonların geri çekilmesiKazanılan parayı çekme seçeneklerinde kullanıcıyı kısıtlamamalıdırlar. Ödeme sistemleri için ne kadar az seçenek varsa, platform derecelendirmesi o kadar düşük olur. Küresel bankacılık ağları mümkün olduğunca güvenlidir. Denenmiş ve test edilmiştir. Yenileme faizsizdir. Tüm veriler güvenilir bir şekilde korunur. Komisyoncunun fonların derhal çekilmesini garanti edebilmesi önemlidir.Müşteri hizmetleriPersonel yetkin olmalıdır. Müşterinin deneyimi ne olursa olsun, personel yeterli desteği sağlayabilmelidir. Yazılımın kullanımının herhangi bir aşamasında sorular ortaya çıkabilir. Bu durumda operatör, ana avantajlarını ortaya çıkarmak için müşteriye sistemin işlevlerini tanıtabilmelidir. Sorular derhal ele alınmalıdır. Buna ek olarak, brokerin web sitesi kendi kendine çalışma için materyaller sağlamalıdır. Doğrulanmış kullanıcılara genellikle ek çalışma materyallerine erişim verilir. Destek personeli canlı sohbet, e-posta veya telefon yoluyla ulaşılabilir olmalıdır.SonuçYukarıdaki hususlar, kaliteli bir broker seçmek için en önemli kriterlerdir. Kayıt olmadan önce bile yazılımın özelliklerini incelemek daha iyidir. Ofisin faaliyet göstereceği süreye ve bir lisansın mevcudiyetine özel dikkat gösterilmelidir. Özel dikkat, sorunların önlenmesine yardımcı olur. Bir komisyoncu güvenilir olmalıdır. Komisyoncunun işi, kullanıcılar için rahat bir yazılım sağlamaktır.

Geçen yüzyılın sonunda forex piyasası ortaya çıktı. Para birimi, dış faktörlerin etkisi nedeniyle oranını değiştirmeye başladı. İlk brokerler 1990'ın başlarında ortaya çıktı. Şimdi piyasa, tüccarların benzersiz teklifleriyle dolu. Bu nedenle, doğru seçimi yapmak ilk bakışta göründüğü kadar kolay değildi. Bir komisyoncu seçerken nelere dikkat etmeniz gerektiğini anlamaya değer. Doğru komisyoncu aşağıdaki özelliklerle ayırt edilebilir: önemli mesleki deneyim, resmi çalışma lisansı, rahat çalışma koşulları, kaliteli müşteri hizmetleri.LisansKomisyoncunun faaliyeti bir aracılık faaliyetidir ve işlemlerin yürütülmesi anlamına gelir. Yasal düzeyde düzenlenmiştir. Uzmanlar, lisansın şirketin şeffaf çalışmasını kanıtladığına inanıyor. Kişisel verilerin ve müşteri fonlarının güvenliğini kanıtlar.Mesleki deneyim ne kadar önemlidir?Birçok kişi bu kritere dikkat etmemektedir. Etkili stratejiler geliştirmenin zaman aldığını belirtmekte fayda var. Genç komisyoncular ipuçlarını yalnızca başkalarının bilgilerinden alabilir. Bu durumda uygun bir etki olmayacaktır. Kendi stratejinizi geliştirmek için işte deneyime ihtiyacınız var. Kendilerine birkaç yıllık çalışma atfeden vicdansız firmalar da var. Bu tür verilerin gerçekliği çevrimiçi olarak doğrulanabilir. Bu önemlidir, çünkü çok sayıda gece uçan şirket vardır. Müşteri, komisyoncunun faaliyetleri hakkındaki gerçekleri iki kez kontrol etmelidir. Bu onu gelecekte kriz durumlarından kurtaracaktır.Rahat çalışma koşullarıBu kriterle müşteri, komisyoncunun platformunun kullanımının ne kadar rahat olduğunu kontrol edebilir. Bu çok önemli bir kriterdir. Hizmet, modern araçlar tarafından desteklenmelidir. Ayrıca, yazılım düzenli olarak geliştirilmelidir. Veriler net ve sorunsuz bir şekilde aktarılmalıdır. Bir tüccarın küresel ticaret borsalarına ve işlemleri kontrol etmek için tüm ek araçlara erişmesi çok önemlidir. Şık bir web sitesi arayüzü, ek sayıda müşteriyi çekecektir. Hızlı ödeme özelliği, komisyoncuyu rakiplerinden farklılaştıracaktır. Yararlı bilgileri kolayca erişilebilir hale getirmek daha iyidir. Alım satım sinyalleri müşteriyi önceden bilgilendirmelidir. Dayanak varlıklar da mevcut olmalıdır. Müşteri başka bir komisyoncu aramamalıdır. Tüm seçenekler kişisel dolap üzerinden yönetilmelidir.Fonların geri çekilmesiKazanılan parayı çekme seçeneklerinde kullanıcıyı kısıtlamamalıdırlar. Ödeme sistemleri için ne kadar az seçenek varsa, platform derecelendirmesi o kadar düşük olur. Küresel bankacılık ağları mümkün olduğunca güvenlidir. Denenmiş ve test edilmiştir. Yenileme faizsizdir. Tüm veriler güvenilir bir şekilde korunur. Komisyoncunun fonların derhal çekilmesini garanti edebilmesi önemlidir.Müşteri hizmetleriPersonel yetkin olmalıdır. Müşterinin deneyimi ne olursa olsun, personel yeterli desteği sağlayabilmelidir. Yazılımın kullanımının herhangi bir aşamasında sorular ortaya çıkabilir. Bu durumda operatör, ana avantajlarını ortaya çıkarmak için müşteriye sistemin işlevlerini tanıtabilmelidir. Sorular derhal ele alınmalıdır. Buna ek olarak, brokerin web sitesi kendi kendine çalışma için materyaller sağlamalıdır. Doğrulanmış kullanıcılara genellikle ek çalışma materyallerine erişim verilir. Destek personeli canlı sohbet, e-posta veya telefon yoluyla ulaşılabilir olmalıdır.SonuçYukarıdaki hususlar, kaliteli bir broker seçmek için en önemli kriterlerdir. Kayıt olmadan önce bile yazılımın özelliklerini incelemek daha iyidir. Ofisin faaliyet göstereceği süreye ve bir lisansın mevcudiyetine özel dikkat gösterilmelidir. Özel dikkat, sorunların önlenmesine yardımcı olur. Bir komisyoncu güvenilir olmalıdır. Komisyoncunun işi, kullanıcılar için rahat bir yazılım sağlamaktır.  Bir kişi kendini hisse senedi ticaretinde denemeye karar verdikten sonra, piyasaya girmek için bir fırsat aramaya başlar. Bunun gibi, ticarete başlamak mümkün değildir, sadece broker adı verilen özel şirketlerin piyasaya erişimi vardırAslında, bir komisyoncu, bir müşteri ile ticaret arasında bir aracıdır ve tüm işlemlerini yürütür. Bazı farklılıklarla işleyen farklı broker türleri vardır - tamamen hisse senedi brokerleri vardır, döviz brokerleri vardır ve bu tür faaliyetleri yalnızca taklit eden, bunu yapmaya hakkı olmayan çok sayıda şirket vardır. Ancak mevzuatın kusurlu olması ve herhangi bir yasadaki mevcut boşlukların yanı sıra güçlü bir pazarlama şirketi nedeniyle, tüm bunlar, broker türleri hakkında hiçbir şey anlamayan ve sadece forex'ten para kazanmaya başlamak isteyen ortalama bir kullanıcı tarafından bilinmemektedir.Başlangıçta, komisyoncu borsada faaliyet göstermek için uygun lisanslara sahip bir şirketti. Yani, müşteri herhangi bir menkul kıymet veya emtia satın alma arzusu hakkında bilgi verdi. Ve bu emir, müşterinin hesaba yatırdığı para için komisyoncunun kendisi tarafından yerine getirildi. Şimdi, bilimsel ve teknolojik ilerleme büyük ölçüde ilerlediğinde, bilgi teknolojileri evden çıkmadan kayıt olmanıza ve ticaret yapmanıza izin veriyor. Hatta tüm performans gereksinimlerini karşılıyorsa cep telefonunuzdan bile. Bu bağlamda, birçok insan farklı broker türlerinin birbirinden ne kadar farklı olduğu konusunda hiçbir fikre sahip değildir.Borsa BrokerıBu, borsaların yanı sıra döviz piyasası ve vadeli işlemler sektöründe ticarete erişim sağlamak için hizmet veren bir şirkettir. Borsanın hala ana odak noktası olduğu, döviz cirolarının çok yüksek olmadığı unutulmamalıdır. Bu durumda enstrümanların listesi neredeyse tamamen sitede neyin işlem gördüğüne bağlıdır.Aksi takdirde, hisse senedi komisyoncusu türünün tüm dünyada mevcut olduğu ortaya çıkıyor. Avustralya hisse senetleri ile ticaret yapmak istiyorsanız, Avustralyalı brokerlere kaydoluyoruz. Birçok hisse senedi yalnızca bir borsada değil, farklı bölgelerde temsil edilir - bu, ya daha uzun bir süre için ticaret yapmayı mümkün kılar ya da böyle bir hisse senedi, komisyoncunun işlem yaptığı borsa listesine ek bir araç olacaktır.Bu tür brokerlerin faaliyetlerini yürütmek için, düzenleyiciden özel bir lisans gereklidir. Gereksinimler genellikle çok yüksektir, bunu elde etmek o kadar kolay değildir. Bu bağlamda, bu izne sahip şirketlere güvenmek oldukça mümkündür - güvenilirliğin garantisi olarak lisans.Forex BrokerAna broker türlerinden ikincisi, forex ticaretine erişim sağlama konusunda uzmanlaşmıştır. Önceki görüşle karşılaştırıldığında, bir dizi ilginç noktaya sahiptir:Forex ticaret araçlarının listesi çok daha geniştir, egzotik çiftlerle ticaret yapma fırsatı ve hemen hemen her forex brokeri tarafından temsil edilen değerli metallerin ticareti için daha rahat koşullar vardır.Daha elverişli ticaret koşulları, bir döviz komisyoncusunu diğerlerinden ayırır - sırasıyla daha az maliyet, kişi başına fayda. Bu türe, sunucularla ilgili daha az sorun ekleyebilirsiniz - çok sayıda vardır ve önceki broker türlerinden farklı olarak, piyasa son derece aktif hareket halindeyken bile ticarete her zaman erişim vardır.Daha uygun ticaret koşullarının sağlanması. Bu kaldıraç için geçerlidir - bir döviz komisyoncusu genellikle en az 1:100 sunar ve daha sıklıkla 1:500-1:1000 olacaktır. Aynısı marj gereksinimlerindeki değişiklikler için de geçerlidir - bir döviz komisyoncusu genellikle böyle bir olayı önceden bildirir ve bu çok nadiren olur. Yani, artan marj nedeniyle pozisyonlarınızın zorla kapatılması çok nadirdir.Düşük minimum depozito miktarı. Bu özellik, kendinizi Forex'te neredeyse herkese denemenizi sağlar. İlk olarak, ücretsiz olan bir demo hesabı, ardından hesapta $10 varken tam teşekküllü ticaret yapmanıza izin veren bir kuruş hesabı. Ve sonra en iyi ticaret koşullarına sahip sıradan hesaplar $100-300 'dan başlar. Borsada, giriş eşiği genellikle 10 kat daha yüksektir. Bu durum elbette her yerde gözlenmez, ancak çoğunlukla bu tür brokerler tamamen aynıdır, miktarlardaki fark önemlidir. Bu arada, bu aynı zamanda müşteri sayısını da etkiler - bir forex tüccarı bir hisse senedi tüccarından birçok kez daha fazladır.Kural olarak, yeni başlayanların çoğu forex'te işlem yapmak ister, bu nedenle tür seçimi belirginleşir. Bu tür brokerler arasında, sadece ilk depozito için düşük gereksinimler, yüksek kaldıraç ve kelimenin tam anlamıyla yüzlerce dolar veya daha azından işlem yapma yeteneği nedeniyle bir döviz brokeri tercih edilir. Kayıt prosedürünün genellikle çok daha basit olduğu, ofisi ziyaret etmenize gerek olmadığı - her şeyin İnternet üzerinden yapıldığı da belirtilebilir.Bir başka artı da geniş bir seçim yelpazesi. Şu anda, birkaç düzine şirketten bir döviz komisyoncusu seçebilirsiniz. Bir demo hesabı deneyin, ticaret koşulları ve mevcut araçların listesi hakkında bilgi edinin. Tabii ki, eğitim hesabı hem spread hem de yürütme hızı açısından yapay olarak ideal olacaktır, ancak hiçbir şey bir sent hesabıyla başlamanızı engellemez - bir şeyi beğenmezseniz, para çekebilirsiniz. Hatta birkaç dolardan bahsediyorsak sadece bırakın.Bu durumda, aşağıdakileri anlamanız gerekir: herhangi bir iddia varsa veya dahası, dava açmanız gerekiyorsa, bu offshore komisyoncunun kayıtlı olduğu ülkenin mahkemesine başvurmanız gerekecektir. Muhtemelen, çok az kişi $300 tutarındaki bir talep için dava açmak üzere Panama'ya gitmek isteyecektir. Öte yandan, buna işletme sahibinin bakış açısından bakabilirsiniz - hiç ödeyemiyorsanız neden fazladan para ödeyesiniz? Bu durumda, bir offshore komisyoncunun oluşturulması, net kârınızı önemli ölçüde artırmanıza olanak tanıyan ideal bir çözümdür.CFD sözleşmelerinin geliştirilmesi gibi önemli bir noktaya da dikkat çekmeye değer. Bu, sıradan döviz brokerlerinin ticaret araçları listelerinde neredeyse tüm popüler hisse senedi endeksleri ve hisse senetleri listesine sahip olmalarını sağlar. Borsada işlem yapmaktan farkı, hisse senedinin kendisinin teslim edilmemesi, yani müşterinin hissedarlar siciline dahil edilmemesi, temettü almaması olacaktır. Yani, saf spekülasyon, tıpkı forex'te olduğu gibi, bir pozisyon açmak, sonra bir sonuçla kapatmak.Aynı durum emtia sözleşmeleri için de geçerlidir - petrolün kendisi olmadan petrol satın alabilir, daha sonra satabilir, değer farkından kar veya zarar elde edebilirsiniz. Yani, genel olarak, broker türleri arasındaki bariz sınırları silerek ticaret ortamını önemli ölçüde basitleştirme eğilimi vardır. Her tür kendi koşullarını sunar, bunların çoğu yeni başlayanlar için çok ciddi görünecektir, bu nedenle hemen önemli bir miktar ödemesi gerekmeyen yerlere gidecektir - ve bu anlaşılabilir bir durumdur, çünkü yüksek oranlarda hata yapma korkusu çok açıktır.

Bir kişi kendini hisse senedi ticaretinde denemeye karar verdikten sonra, piyasaya girmek için bir fırsat aramaya başlar. Bunun gibi, ticarete başlamak mümkün değildir, sadece broker adı verilen özel şirketlerin piyasaya erişimi vardırAslında, bir komisyoncu, bir müşteri ile ticaret arasında bir aracıdır ve tüm işlemlerini yürütür. Bazı farklılıklarla işleyen farklı broker türleri vardır - tamamen hisse senedi brokerleri vardır, döviz brokerleri vardır ve bu tür faaliyetleri yalnızca taklit eden, bunu yapmaya hakkı olmayan çok sayıda şirket vardır. Ancak mevzuatın kusurlu olması ve herhangi bir yasadaki mevcut boşlukların yanı sıra güçlü bir pazarlama şirketi nedeniyle, tüm bunlar, broker türleri hakkında hiçbir şey anlamayan ve sadece forex'ten para kazanmaya başlamak isteyen ortalama bir kullanıcı tarafından bilinmemektedir.Başlangıçta, komisyoncu borsada faaliyet göstermek için uygun lisanslara sahip bir şirketti. Yani, müşteri herhangi bir menkul kıymet veya emtia satın alma arzusu hakkında bilgi verdi. Ve bu emir, müşterinin hesaba yatırdığı para için komisyoncunun kendisi tarafından yerine getirildi. Şimdi, bilimsel ve teknolojik ilerleme büyük ölçüde ilerlediğinde, bilgi teknolojileri evden çıkmadan kayıt olmanıza ve ticaret yapmanıza izin veriyor. Hatta tüm performans gereksinimlerini karşılıyorsa cep telefonunuzdan bile. Bu bağlamda, birçok insan farklı broker türlerinin birbirinden ne kadar farklı olduğu konusunda hiçbir fikre sahip değildir.Borsa BrokerıBu, borsaların yanı sıra döviz piyasası ve vadeli işlemler sektöründe ticarete erişim sağlamak için hizmet veren bir şirkettir. Borsanın hala ana odak noktası olduğu, döviz cirolarının çok yüksek olmadığı unutulmamalıdır. Bu durumda enstrümanların listesi neredeyse tamamen sitede neyin işlem gördüğüne bağlıdır.Aksi takdirde, hisse senedi komisyoncusu türünün tüm dünyada mevcut olduğu ortaya çıkıyor. Avustralya hisse senetleri ile ticaret yapmak istiyorsanız, Avustralyalı brokerlere kaydoluyoruz. Birçok hisse senedi yalnızca bir borsada değil, farklı bölgelerde temsil edilir - bu, ya daha uzun bir süre için ticaret yapmayı mümkün kılar ya da böyle bir hisse senedi, komisyoncunun işlem yaptığı borsa listesine ek bir araç olacaktır.Bu tür brokerlerin faaliyetlerini yürütmek için, düzenleyiciden özel bir lisans gereklidir. Gereksinimler genellikle çok yüksektir, bunu elde etmek o kadar kolay değildir. Bu bağlamda, bu izne sahip şirketlere güvenmek oldukça mümkündür - güvenilirliğin garantisi olarak lisans.Forex BrokerAna broker türlerinden ikincisi, forex ticaretine erişim sağlama konusunda uzmanlaşmıştır. Önceki görüşle karşılaştırıldığında, bir dizi ilginç noktaya sahiptir:Forex ticaret araçlarının listesi çok daha geniştir, egzotik çiftlerle ticaret yapma fırsatı ve hemen hemen her forex brokeri tarafından temsil edilen değerli metallerin ticareti için daha rahat koşullar vardır.Daha elverişli ticaret koşulları, bir döviz komisyoncusunu diğerlerinden ayırır - sırasıyla daha az maliyet, kişi başına fayda. Bu türe, sunucularla ilgili daha az sorun ekleyebilirsiniz - çok sayıda vardır ve önceki broker türlerinden farklı olarak, piyasa son derece aktif hareket halindeyken bile ticarete her zaman erişim vardır.Daha uygun ticaret koşullarının sağlanması. Bu kaldıraç için geçerlidir - bir döviz komisyoncusu genellikle en az 1:100 sunar ve daha sıklıkla 1:500-1:1000 olacaktır. Aynısı marj gereksinimlerindeki değişiklikler için de geçerlidir - bir döviz komisyoncusu genellikle böyle bir olayı önceden bildirir ve bu çok nadiren olur. Yani, artan marj nedeniyle pozisyonlarınızın zorla kapatılması çok nadirdir.Düşük minimum depozito miktarı. Bu özellik, kendinizi Forex'te neredeyse herkese denemenizi sağlar. İlk olarak, ücretsiz olan bir demo hesabı, ardından hesapta $10 varken tam teşekküllü ticaret yapmanıza izin veren bir kuruş hesabı. Ve sonra en iyi ticaret koşullarına sahip sıradan hesaplar $100-300 'dan başlar. Borsada, giriş eşiği genellikle 10 kat daha yüksektir. Bu durum elbette her yerde gözlenmez, ancak çoğunlukla bu tür brokerler tamamen aynıdır, miktarlardaki fark önemlidir. Bu arada, bu aynı zamanda müşteri sayısını da etkiler - bir forex tüccarı bir hisse senedi tüccarından birçok kez daha fazladır.Kural olarak, yeni başlayanların çoğu forex'te işlem yapmak ister, bu nedenle tür seçimi belirginleşir. Bu tür brokerler arasında, sadece ilk depozito için düşük gereksinimler, yüksek kaldıraç ve kelimenin tam anlamıyla yüzlerce dolar veya daha azından işlem yapma yeteneği nedeniyle bir döviz brokeri tercih edilir. Kayıt prosedürünün genellikle çok daha basit olduğu, ofisi ziyaret etmenize gerek olmadığı - her şeyin İnternet üzerinden yapıldığı da belirtilebilir.Bir başka artı da geniş bir seçim yelpazesi. Şu anda, birkaç düzine şirketten bir döviz komisyoncusu seçebilirsiniz. Bir demo hesabı deneyin, ticaret koşulları ve mevcut araçların listesi hakkında bilgi edinin. Tabii ki, eğitim hesabı hem spread hem de yürütme hızı açısından yapay olarak ideal olacaktır, ancak hiçbir şey bir sent hesabıyla başlamanızı engellemez - bir şeyi beğenmezseniz, para çekebilirsiniz. Hatta birkaç dolardan bahsediyorsak sadece bırakın.Bu durumda, aşağıdakileri anlamanız gerekir: herhangi bir iddia varsa veya dahası, dava açmanız gerekiyorsa, bu offshore komisyoncunun kayıtlı olduğu ülkenin mahkemesine başvurmanız gerekecektir. Muhtemelen, çok az kişi $300 tutarındaki bir talep için dava açmak üzere Panama'ya gitmek isteyecektir. Öte yandan, buna işletme sahibinin bakış açısından bakabilirsiniz - hiç ödeyemiyorsanız neden fazladan para ödeyesiniz? Bu durumda, bir offshore komisyoncunun oluşturulması, net kârınızı önemli ölçüde artırmanıza olanak tanıyan ideal bir çözümdür.CFD sözleşmelerinin geliştirilmesi gibi önemli bir noktaya da dikkat çekmeye değer. Bu, sıradan döviz brokerlerinin ticaret araçları listelerinde neredeyse tüm popüler hisse senedi endeksleri ve hisse senetleri listesine sahip olmalarını sağlar. Borsada işlem yapmaktan farkı, hisse senedinin kendisinin teslim edilmemesi, yani müşterinin hissedarlar siciline dahil edilmemesi, temettü almaması olacaktır. Yani, saf spekülasyon, tıpkı forex'te olduğu gibi, bir pozisyon açmak, sonra bir sonuçla kapatmak.Aynı durum emtia sözleşmeleri için de geçerlidir - petrolün kendisi olmadan petrol satın alabilir, daha sonra satabilir, değer farkından kar veya zarar elde edebilirsiniz. Yani, genel olarak, broker türleri arasındaki bariz sınırları silerek ticaret ortamını önemli ölçüde basitleştirme eğilimi vardır. Her tür kendi koşullarını sunar, bunların çoğu yeni başlayanlar için çok ciddi görünecektir, bu nedenle hemen önemli bir miktar ödemesi gerekmeyen yerlere gidecektir - ve bu anlaşılabilir bir durumdur, çünkü yüksek oranlarda hata yapma korkusu çok açıktır.  Orijinal Nyan-cat gif, neredeyse 600 bin dolara NFT olarak satıldı. "Rick and Morty"nin yaratıcılarından biri, bir buçuk milyondan fazla dijital çizim koleksiyonu sattı. NFT nedir ve neden bu kadar çok paraya mal oluyorlar?NFT'ler nasıl çalışır ve neden milyonlarca satılmaktadır?Bir NFT - veya değiştirilemez jetonlar - özgünlüğü ve mülkiyeti blok zinciri teknolojisi kullanılarak kanıtlanmış benzersiz bir dijital nesnedir. Çoğu zaman, NFT'ler Ethereum kripto para birimi blok zinciri aracılığıyla alınır ve satılır.Kısacası, blok zinciri, ister bir dijital NFT jetonu ister bir Ethereum olsun, dijital bir öğenin satın alınması ve satışı hakkında bilgi içeren bir veri tabanıdır. Bu verileri taklit etmek veya değiştirmek inanılmaz derecede zordur, ancak bu bilgilere erişim açıktır, bu nedenle herkes dijital bir nesnenin gerçekliğini onun yardımıyla doğrulayabilir.Museum of Crypto Art'ın kurucusu Colborne Bell, "Bu, öğenin kökenini kanıtlayan, yaratıcısının kim olduğunu, müzayedenin ne zaman gerçekleştiğini ve işlemin tarihini gösteren dijital bir orijinallik sertifikasıdır" diye açıklıyor.DeğiştirilemezlikCryptocurrency ve NFT aynı şekilde çalışır, birbirlerinden sadece mantarsızlık kavramı ile ayrılırlar. Para değiştirilebilir bir şeydir. 10 dolar 10 dolar. 5 dolarlık iki banknot da 10 dolar. Ayrıca, banknotların seri numarası herhangi bir olabilir, 10 dolar bundan değerini kaybetmez.Ama örneğin sanat nesneleri birbirinin yerine geçemez. Malevich'in "Kara Kare"si parlak ve paha biçilemez bir tablodur. Başka bir yazarlığın "siyah karesi" hiçbir şey değildir. Malevich'in resmi sonsuz bir şekilde kopyalanabilir ve uyarlanabilir, ancak hiçbir şey orijinalin değeriyle karşılaştırılamaz.Blockchain teknolojisi, dijital nesnelerin sahipliğini ve gerçekliğini kanıtlamayı mümkün kılmıştır. Şimdi, Nyan-cat gif'in internette milyonlarca kopyasına rağmen, bunlardan birinin orijinalliğini kanıtlamak mümkün."Benim için bu, kültürel bir anın veya fenomenin bir sabitlenmesidir. Mem'ler gelir ve gider, İnternet'teki kültür aşırı hızlı değişiyor. [NFT] onları paketler, onlara bir zaman damgası verir ve belirli bir nesneye belirli bir zamanda izin verir. tarihi ağırlığa ve değişmezliğe sahip olmak için belirli bir zaman, "diyor Bell.CryptoKitties'ten NBA kliplerineNFT'lerin hiçbir yerden gelmediği gerçeğine rağmen, birkaç yıldır buralardalar. 2017'den beri, benzersiz yavru kedileri yetiştirebileceğiniz, değiştirebileceğiniz ve satabileceğiniz CryptoKitties oyununda teknolojiler kullanılıyor.Günümüzde en popüler NFT'ler dijital sanat eserleridir. Dijital sanatçı Beeple'ın bir NFT'si Christie's'de 69 milyon dolardan fazla satıldı ve müzayede evine göre onu yaşayan en pahalı üç sanatçıdan biri yaptı. Ancak dijital sanatın değeri sadece parada değildir."Sanatı sevenleri dolar işaretlerine değil, birçok kripto para birimi manifestosunda başlangıçta öngörülen sorunları ifade eden sanattaki eğilimlere bakmaya teşvik etmek istiyorum. Adem-i merkeziyetçilik sorunları, bir kişi ve bir birey olarak haklarının genişletilmesi. Biz insanlar transhümanist anlatıya nasıl katılıyoruz ve kâr elde etmek, şeffaflığı artırmak ve yolsuzluğu azaltmak için makinelerle daha fazla nasıl çalışıyoruz.Bu temel sorunlar başlangıçta blok zinciri olarak bilinen paralel bir finansal mimaride ifade edildi.Beni kripto sanatıyla ve NFT'nin nasıl ilgilendirdiğiyle ilgilendiriyor. Sanatsal bir araç ve biçim olarak kripto para birimi finans devrimini sergiliyor,” diyor Bell.NFT sadece sanat değil, aynı zamanda diğer dijital belirteçlerdir. Örneğin, sosyal ağ Twitter'ın sahibi Jack Dorsey'in ilk tweet'i olan tweetler, neredeyse 3 milyon dolara satıldı. New York Times'ın NFT ile ilgili yazısı yarım milyon dolara NFT olarak satıldı. Ve basketbolseverler, NBA Top Shot'ın resmi sitesinden satın alarak NBA oyunlarının en güzel anlarının video kliplerini toplayabilirler."Bom-çöküş, bum-çöküş"Şimdiye kadar, NFT'nin anlamı, toplama veya yeniden satış amacıyla token alıp satmaktır. Ancak NFT ticareti için kullanılan teknolojiler, tabiri caizse gerçek hayatta da uygulanabilir.Nike, CryptoKicks spor ayakkabılarının patentini aldı. Onları satın aldığınızda, ayakkabıların orijinalliğini ve sahibi olduğunuzu onaylayan bir dijital jeton alacaksınız. Spor ayakkabı satarak, orijinalliğini kolayca kanıtlayabilirsiniz. Bunun, alımları ve satışları onaylamak için blok zincirini kullanmanın sadece başlangıcı olması mümkündür.Zaten bugün, Avusturya Postanesi kripto markaları satıyor. Bu, damganızın dijital bir kopyasına yol açan QR kodlu fiziksel bir damgadır.Ve Kings of Leon grubu, albümlerini NFT olarak yayınlayan dünyadaki ilk grup oldu. Hayranlar sadece müziğe değil, aynı zamanda sınırlı sayıda üretilen plaklara ve konser biletlerine de erişebildi."Kripto para ile çok sayıda HYPE döngüsü gördüm. Tüm teknolojiler aynı döngüyü tekrar ediyor: patlama-çöküş, patlama-çöküş. Ancak bu alan kaçınılmaz olarak büyüyecek, çünkü bu teknolojiler için hem bir uygulama hem de gerekli talep var." diyor Bell.NFT alıp satarken kullanılan teknolojiler için kesinlikle bir gelecek var, ancak NFT sanatının etrafındaki yutturmacanın ne kadar süreceği bilinmiyor. Bloomberg'e göre, NFT'nin Şubat ayında 1.400 dolardan ortalama fiyatı Nisan ayında yüzde 70 düştü.NFT ile ilgili bir diğer sorun da çevre ile ilgili – kripto para madenciliği için büyük miktarda elektrik harcanıyor. Dijital sanatçı Memo Akten, 18 bin NFT'yi analiz ettikten sonra, bir NFT oluşturmak ve sürdürmek için ortalama olarak yaklaşık 340 kilovat elektrik gerektiği sonucuna vardı. Bir AB vatandaşı tarafından ayda yaklaşık olarak aynı miktarda elektrik kullanılır.

Orijinal Nyan-cat gif, neredeyse 600 bin dolara NFT olarak satıldı. "Rick and Morty"nin yaratıcılarından biri, bir buçuk milyondan fazla dijital çizim koleksiyonu sattı. NFT nedir ve neden bu kadar çok paraya mal oluyorlar?NFT'ler nasıl çalışır ve neden milyonlarca satılmaktadır?Bir NFT - veya değiştirilemez jetonlar - özgünlüğü ve mülkiyeti blok zinciri teknolojisi kullanılarak kanıtlanmış benzersiz bir dijital nesnedir. Çoğu zaman, NFT'ler Ethereum kripto para birimi blok zinciri aracılığıyla alınır ve satılır.Kısacası, blok zinciri, ister bir dijital NFT jetonu ister bir Ethereum olsun, dijital bir öğenin satın alınması ve satışı hakkında bilgi içeren bir veri tabanıdır. Bu verileri taklit etmek veya değiştirmek inanılmaz derecede zordur, ancak bu bilgilere erişim açıktır, bu nedenle herkes dijital bir nesnenin gerçekliğini onun yardımıyla doğrulayabilir.Museum of Crypto Art'ın kurucusu Colborne Bell, "Bu, öğenin kökenini kanıtlayan, yaratıcısının kim olduğunu, müzayedenin ne zaman gerçekleştiğini ve işlemin tarihini gösteren dijital bir orijinallik sertifikasıdır" diye açıklıyor.DeğiştirilemezlikCryptocurrency ve NFT aynı şekilde çalışır, birbirlerinden sadece mantarsızlık kavramı ile ayrılırlar. Para değiştirilebilir bir şeydir. 10 dolar 10 dolar. 5 dolarlık iki banknot da 10 dolar. Ayrıca, banknotların seri numarası herhangi bir olabilir, 10 dolar bundan değerini kaybetmez.Ama örneğin sanat nesneleri birbirinin yerine geçemez. Malevich'in "Kara Kare"si parlak ve paha biçilemez bir tablodur. Başka bir yazarlığın "siyah karesi" hiçbir şey değildir. Malevich'in resmi sonsuz bir şekilde kopyalanabilir ve uyarlanabilir, ancak hiçbir şey orijinalin değeriyle karşılaştırılamaz.Blockchain teknolojisi, dijital nesnelerin sahipliğini ve gerçekliğini kanıtlamayı mümkün kılmıştır. Şimdi, Nyan-cat gif'in internette milyonlarca kopyasına rağmen, bunlardan birinin orijinalliğini kanıtlamak mümkün."Benim için bu, kültürel bir anın veya fenomenin bir sabitlenmesidir. Mem'ler gelir ve gider, İnternet'teki kültür aşırı hızlı değişiyor. [NFT] onları paketler, onlara bir zaman damgası verir ve belirli bir nesneye belirli bir zamanda izin verir. tarihi ağırlığa ve değişmezliğe sahip olmak için belirli bir zaman, "diyor Bell.CryptoKitties'ten NBA kliplerineNFT'lerin hiçbir yerden gelmediği gerçeğine rağmen, birkaç yıldır buralardalar. 2017'den beri, benzersiz yavru kedileri yetiştirebileceğiniz, değiştirebileceğiniz ve satabileceğiniz CryptoKitties oyununda teknolojiler kullanılıyor.Günümüzde en popüler NFT'ler dijital sanat eserleridir. Dijital sanatçı Beeple'ın bir NFT'si Christie's'de 69 milyon dolardan fazla satıldı ve müzayede evine göre onu yaşayan en pahalı üç sanatçıdan biri yaptı. Ancak dijital sanatın değeri sadece parada değildir."Sanatı sevenleri dolar işaretlerine değil, birçok kripto para birimi manifestosunda başlangıçta öngörülen sorunları ifade eden sanattaki eğilimlere bakmaya teşvik etmek istiyorum. Adem-i merkeziyetçilik sorunları, bir kişi ve bir birey olarak haklarının genişletilmesi. Biz insanlar transhümanist anlatıya nasıl katılıyoruz ve kâr elde etmek, şeffaflığı artırmak ve yolsuzluğu azaltmak için makinelerle daha fazla nasıl çalışıyoruz.Bu temel sorunlar başlangıçta blok zinciri olarak bilinen paralel bir finansal mimaride ifade edildi.Beni kripto sanatıyla ve NFT'nin nasıl ilgilendirdiğiyle ilgilendiriyor. Sanatsal bir araç ve biçim olarak kripto para birimi finans devrimini sergiliyor,” diyor Bell.NFT sadece sanat değil, aynı zamanda diğer dijital belirteçlerdir. Örneğin, sosyal ağ Twitter'ın sahibi Jack Dorsey'in ilk tweet'i olan tweetler, neredeyse 3 milyon dolara satıldı. New York Times'ın NFT ile ilgili yazısı yarım milyon dolara NFT olarak satıldı. Ve basketbolseverler, NBA Top Shot'ın resmi sitesinden satın alarak NBA oyunlarının en güzel anlarının video kliplerini toplayabilirler."Bom-çöküş, bum-çöküş"Şimdiye kadar, NFT'nin anlamı, toplama veya yeniden satış amacıyla token alıp satmaktır. Ancak NFT ticareti için kullanılan teknolojiler, tabiri caizse gerçek hayatta da uygulanabilir.Nike, CryptoKicks spor ayakkabılarının patentini aldı. Onları satın aldığınızda, ayakkabıların orijinalliğini ve sahibi olduğunuzu onaylayan bir dijital jeton alacaksınız. Spor ayakkabı satarak, orijinalliğini kolayca kanıtlayabilirsiniz. Bunun, alımları ve satışları onaylamak için blok zincirini kullanmanın sadece başlangıcı olması mümkündür.Zaten bugün, Avusturya Postanesi kripto markaları satıyor. Bu, damganızın dijital bir kopyasına yol açan QR kodlu fiziksel bir damgadır.Ve Kings of Leon grubu, albümlerini NFT olarak yayınlayan dünyadaki ilk grup oldu. Hayranlar sadece müziğe değil, aynı zamanda sınırlı sayıda üretilen plaklara ve konser biletlerine de erişebildi."Kripto para ile çok sayıda HYPE döngüsü gördüm. Tüm teknolojiler aynı döngüyü tekrar ediyor: patlama-çöküş, patlama-çöküş. Ancak bu alan kaçınılmaz olarak büyüyecek, çünkü bu teknolojiler için hem bir uygulama hem de gerekli talep var." diyor Bell.NFT alıp satarken kullanılan teknolojiler için kesinlikle bir gelecek var, ancak NFT sanatının etrafındaki yutturmacanın ne kadar süreceği bilinmiyor. Bloomberg'e göre, NFT'nin Şubat ayında 1.400 dolardan ortalama fiyatı Nisan ayında yüzde 70 düştü.NFT ile ilgili bir diğer sorun da çevre ile ilgili – kripto para madenciliği için büyük miktarda elektrik harcanıyor. Dijital sanatçı Memo Akten, 18 bin NFT'yi analiz ettikten sonra, bir NFT oluşturmak ve sürdürmek için ortalama olarak yaklaşık 340 kilovat elektrik gerektiği sonucuna vardı. Bir AB vatandaşı tarafından ayda yaklaşık olarak aynı miktarda elektrik kullanılır.  Dünyanın en büyük ticaret platformlarından biri olan forex, farklı geçmişlere ve deneyime sahip çok sayıda tüccarı kendine çekiyor. Doğal olarak, böyle popüler bir pazarın da kendi mitolojileri vardır. Aşağıda, Forex yatırımcılarının en yaygın yanlış anlaşılmalarından altı tanesini düşürdük.Yanlış anlama #1: Geleceği tahmin etmek mümkündürForex yatırımcıları genellikle piyasa dinamiklerini anlamak, destek ve direnç seviyelerini belirlemek ve satın alma ve satma sinyallerini belirlemek için analitik araçlara ve algoritmalara güvenirler. Bu göstergeleri kullanmayı ne kadar iyi öğrenirseniz, kristal toplar olmadıklarını unutmak o kadar kolay olacaktır. İstatistiksel analiz, belirli bir pozisyona girmenin risklerini ve faydalarını değerlendirmenize yardımcı olsa da, fiyatın beklentilerinizin aksine hareket etme olasılığı her zaman vardır.Ticarete tamamen ya da hiç yaklaşmamak yerine, forex sonuçta küçük risklere girenleri tercih eder ve daha küçük olsa da istikrarlı ödüller kazananları tercih eder. Zamanla, bu tutarlılık ve sabır ciddi kazançlar sağlayabilir. Başarılı olmak için piyasanın ne zaman ve nasıl değişeceğini tahmin etmenize gerek yoktur; En güvenilir forex stratejileri genellikle mevcut güçlü eğilime doğru ticaret yapanlardır.İstatistiksel analizin manuel gözetimin yerini almadığını hatırlamak da aynı derecede önemlidir. Bu, bütün gün bir bilgisayarın önünde oturmak anlamına gelmez, ancak işlemlerinizi ve fiyat hareketlerinizi takip etmek ve stratejinizi bu yeni anlayışa dayanarak ayarlamak anlamına gelir. Piyasanın belirli bir yönde hareket edeceğini düşünseniz bile, riski en aza indirgemek için hala durma kayıplarını yerleştirmelisiniz - bundan sonra ne olursa olsun.Yanılgı #2: Daha fazla anlaşma, daha fazla paraHaftada birkaç kez ticaret yaparak para kazanıyorsanız, işlem sayısını iki katına çıkarırsanız karınızı ikiye katlayacağınız düşüncesi sarhoş edici olur. Gerçek şu ki, forex piyasasındaki başarı, kaç çift ticaret yaptığınıza bağlı değildir. Piyasayı ne kadar iyi anladığınız, denetiminizde ne kadar gayretli olduğunuz, risk yönetiminde ne kadar yetenekli olduğunuz ve ne kadar sabırlı olmaya hazır olduğunuzla ilgilidir.Daha fazla anlaşma daha fazla sorumluluk ve daha fazla doğal risk içerir. Aynı anda birden fazla çifti yönetmeye çalışırken düşünceli, kapsamlı bir ticaret stratejisi uygulamak çok daha zordur.Yanılgı #3: Forex, Günlük tüccarları tercih ediyorGünlük Forex yatırımcıları, sınırlı bir süre içinde meydana gelen küçük piyasa dalgalanmalarından kar elde etmek için kısa vadeli bir ticaret stratejisi kullanmakla ünlüdür. Bu tür finansal tüccarlar çok yaygın olduğu için, forex'in bu tür bir "içeri girip çık" yaklaşımını tercih ettiğini varsaymak kolaydır.Gerçekte, daha büyük pazar eğilimlerinden kar elde etmeyi amaçlayan uzun vadeli ticaret stratejileri için eşit kar fırsatları vardır. Bu tür stratejiler sabır ve tutarlılık gerektirir ve tüccarın uzun vadeli kazançlar elde etmek için küçük kayıplara dayanmasını gerektirebilir. Bununla birlikte, güçlü bir eğilim yönünde ticaret yapmaya devam ederse, net kazançları zamanla kayıplarını gölgede bırakmalıdır. Forex piyasasında uzun vadeli bir ticaret stratejisi kullanmak, piyasayı incelemek, risk ve kar değerlendirmelerini uygulamak ve daha tutarlı karlar elde etmek için harika bir yoldur.Yanlış anlama #4: (+/-) öğesinin net değeri, genel ticaret performansınızın iyi bir göstergesidirForex ticareti benzersizdir, çünkü piyasa hareketi parasal bir miktardan ziyade yüzde (veya “puan”) cinsinden ölçülür. Ticaretin kalınlığında olduğunuzda, belirli bir dönemde kaç puan kazandığınıza veya kaybettiğinize odaklanmak kolaydır ve piplerin performansın mükemmel bir göstergesi olmadığını unutun.Bir öğenin değeri, lotunuzun büyüklüğüne ve dikkate alınan para birimi spreadine bağlıdır. Bir hafta içinde beş puan kazanmış olsanız ve iki puan kaybetmiş olsanız da, bu mutlaka artı olduğunuz anlamına gelmez — ya da stratejinizin etkili olduğu anlamına gelmez. Performansınızı doğru bir şekilde değerlendirmek ve stratejinizi bilemek için, belirli bir süre içinde kaybettiğiniz veya satın aldığınız gerçek değere (yerel para biriminize göre) bakmak önemlidir.Yanılgı #5: Ticaret stratejiniz ne kadar karmaşık olursa, başarı şansınız o kadar yüksek olurMevcut analitik göstergelerin, ticaret araçlarının ve forex taktiklerinin çokluğu göz önüne alındığında, stratejinize başka bir öğe eklerseniz daha başarılı olacağınızı düşünmek cazip gelebilir. Benzer şekilde, zarar gördüğünüzde, insan içgüdüsü stratejinizi suçluyor ve durumu değiştiriyor.Yansıma içgüdüsü sağlıklı olsa da, birçok tüccar kayıpların en iyi, en iyi planlanmış ticaret stratejilerinde bile ortaya çıktığı gerçeğini gözden kaçırmaktadır. Zarara uğramanızın nedeni neredeyse hiçbir zaman stratejinizin çok basit olması değildir. Bu çoğu durumda işe yararsa, daha iyi bilgilendirilmiş bir değerlendirme için yeterli veriye sahip oluncaya kadar ona sadık kalın.Tutarlılık nihayetinde stratejiniz ve pazarınız hakkında size her kayıpta yaklaşımınızı değiştirirseniz bileceğinizden daha fazla bilgi verecektir. Şüpheniz varsa, tersine çevirme eşiklerini tahmin etmeye çalışmak yerine mevcut trendin gücünü ve momentumunu belirlemeye odaklanın.Yanlış anlama #6: Forex piyasasında işlem yapmak finansal bilgi gerektirirForex ticaretine aşina değilseniz, gösterge isimleri ve diğer piyasa jargonları sizi katılmaktan caydırmak için yeterli olabilir. Öğrenilecek birçok kelime ve kavram olmasına rağmen, Forex piyasasında işlem yapmak daha derin bir istatistik bilgisine ihtiyaç duymaz. Çoğu zaman, en başarılı tüccarlar temellere sadık kalanlardır. Birkaç basit aracı kullanmayı öğrenerek, riskleri ve faydaları nasıl tanımlayacağınızı ve akıllı para yönetiminde nasıl çalışacağınızı anlayarak forex piyasasında çok ileri gideceksiniz.Öte yandan, finansal eğitimi olan tüccarlar genellikle kendilerine çok güvenirler ve gerekenden daha fazla risk alırlar ya da aynı anda çok fazla ticaret açarlar. Bir ticaret hesabı açmak veya önemli miktarda kar elde etmek için uzmanlığa veya büyük miktarda paraya ihtiyacınız yoktur. Aslında, en iyi uygulamalar, tek bir işlemde faturanızın toplam tutarının yüzde 1'inden daha azını riske atmayı içerir.Forex piyasasında yeniyseniz, temel bilgileri öğrenmenize yardımcı olacak birçok video öğreticisi ve materyali çevrimiçi olarak mevcuttur. Birçok broker ayrıca ticaret yapmak için bir demo hesabı açmanıza ve platformu sahte fonlarla (yani herhangi bir risk almadan) kullanmanıza da izin verecektir. Ticaret stratejinizi belirledikten ve çalışmaya hazır olduğunuzda, tek bir adımı kaçırmadan harekete geçmeye başlamak için hesap durumunuzu kolayca değiştirebilirsiniz.

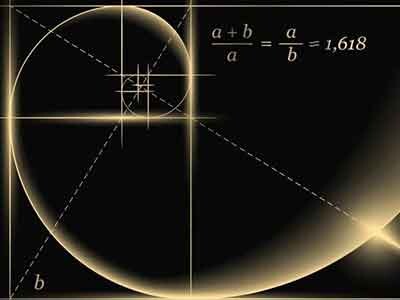

Dünyanın en büyük ticaret platformlarından biri olan forex, farklı geçmişlere ve deneyime sahip çok sayıda tüccarı kendine çekiyor. Doğal olarak, böyle popüler bir pazarın da kendi mitolojileri vardır. Aşağıda, Forex yatırımcılarının en yaygın yanlış anlaşılmalarından altı tanesini düşürdük.Yanlış anlama #1: Geleceği tahmin etmek mümkündürForex yatırımcıları genellikle piyasa dinamiklerini anlamak, destek ve direnç seviyelerini belirlemek ve satın alma ve satma sinyallerini belirlemek için analitik araçlara ve algoritmalara güvenirler. Bu göstergeleri kullanmayı ne kadar iyi öğrenirseniz, kristal toplar olmadıklarını unutmak o kadar kolay olacaktır. İstatistiksel analiz, belirli bir pozisyona girmenin risklerini ve faydalarını değerlendirmenize yardımcı olsa da, fiyatın beklentilerinizin aksine hareket etme olasılığı her zaman vardır.Ticarete tamamen ya da hiç yaklaşmamak yerine, forex sonuçta küçük risklere girenleri tercih eder ve daha küçük olsa da istikrarlı ödüller kazananları tercih eder. Zamanla, bu tutarlılık ve sabır ciddi kazançlar sağlayabilir. Başarılı olmak için piyasanın ne zaman ve nasıl değişeceğini tahmin etmenize gerek yoktur; En güvenilir forex stratejileri genellikle mevcut güçlü eğilime doğru ticaret yapanlardır.İstatistiksel analizin manuel gözetimin yerini almadığını hatırlamak da aynı derecede önemlidir. Bu, bütün gün bir bilgisayarın önünde oturmak anlamına gelmez, ancak işlemlerinizi ve fiyat hareketlerinizi takip etmek ve stratejinizi bu yeni anlayışa dayanarak ayarlamak anlamına gelir. Piyasanın belirli bir yönde hareket edeceğini düşünseniz bile, riski en aza indirgemek için hala durma kayıplarını yerleştirmelisiniz - bundan sonra ne olursa olsun.Yanılgı #2: Daha fazla anlaşma, daha fazla paraHaftada birkaç kez ticaret yaparak para kazanıyorsanız, işlem sayısını iki katına çıkarırsanız karınızı ikiye katlayacağınız düşüncesi sarhoş edici olur. Gerçek şu ki, forex piyasasındaki başarı, kaç çift ticaret yaptığınıza bağlı değildir. Piyasayı ne kadar iyi anladığınız, denetiminizde ne kadar gayretli olduğunuz, risk yönetiminde ne kadar yetenekli olduğunuz ve ne kadar sabırlı olmaya hazır olduğunuzla ilgilidir.Daha fazla anlaşma daha fazla sorumluluk ve daha fazla doğal risk içerir. Aynı anda birden fazla çifti yönetmeye çalışırken düşünceli, kapsamlı bir ticaret stratejisi uygulamak çok daha zordur.Yanılgı #3: Forex, Günlük tüccarları tercih ediyorGünlük Forex yatırımcıları, sınırlı bir süre içinde meydana gelen küçük piyasa dalgalanmalarından kar elde etmek için kısa vadeli bir ticaret stratejisi kullanmakla ünlüdür. Bu tür finansal tüccarlar çok yaygın olduğu için, forex'in bu tür bir "içeri girip çık" yaklaşımını tercih ettiğini varsaymak kolaydır.Gerçekte, daha büyük pazar eğilimlerinden kar elde etmeyi amaçlayan uzun vadeli ticaret stratejileri için eşit kar fırsatları vardır. Bu tür stratejiler sabır ve tutarlılık gerektirir ve tüccarın uzun vadeli kazançlar elde etmek için küçük kayıplara dayanmasını gerektirebilir. Bununla birlikte, güçlü bir eğilim yönünde ticaret yapmaya devam ederse, net kazançları zamanla kayıplarını gölgede bırakmalıdır. Forex piyasasında uzun vadeli bir ticaret stratejisi kullanmak, piyasayı incelemek, risk ve kar değerlendirmelerini uygulamak ve daha tutarlı karlar elde etmek için harika bir yoldur.Yanlış anlama #4: (+/-) öğesinin net değeri, genel ticaret performansınızın iyi bir göstergesidirForex ticareti benzersizdir, çünkü piyasa hareketi parasal bir miktardan ziyade yüzde (veya “puan”) cinsinden ölçülür. Ticaretin kalınlığında olduğunuzda, belirli bir dönemde kaç puan kazandığınıza veya kaybettiğinize odaklanmak kolaydır ve piplerin performansın mükemmel bir göstergesi olmadığını unutun.Bir öğenin değeri, lotunuzun büyüklüğüne ve dikkate alınan para birimi spreadine bağlıdır. Bir hafta içinde beş puan kazanmış olsanız ve iki puan kaybetmiş olsanız da, bu mutlaka artı olduğunuz anlamına gelmez — ya da stratejinizin etkili olduğu anlamına gelmez. Performansınızı doğru bir şekilde değerlendirmek ve stratejinizi bilemek için, belirli bir süre içinde kaybettiğiniz veya satın aldığınız gerçek değere (yerel para biriminize göre) bakmak önemlidir.Yanılgı #5: Ticaret stratejiniz ne kadar karmaşık olursa, başarı şansınız o kadar yüksek olurMevcut analitik göstergelerin, ticaret araçlarının ve forex taktiklerinin çokluğu göz önüne alındığında, stratejinize başka bir öğe eklerseniz daha başarılı olacağınızı düşünmek cazip gelebilir. Benzer şekilde, zarar gördüğünüzde, insan içgüdüsü stratejinizi suçluyor ve durumu değiştiriyor.Yansıma içgüdüsü sağlıklı olsa da, birçok tüccar kayıpların en iyi, en iyi planlanmış ticaret stratejilerinde bile ortaya çıktığı gerçeğini gözden kaçırmaktadır. Zarara uğramanızın nedeni neredeyse hiçbir zaman stratejinizin çok basit olması değildir. Bu çoğu durumda işe yararsa, daha iyi bilgilendirilmiş bir değerlendirme için yeterli veriye sahip oluncaya kadar ona sadık kalın.Tutarlılık nihayetinde stratejiniz ve pazarınız hakkında size her kayıpta yaklaşımınızı değiştirirseniz bileceğinizden daha fazla bilgi verecektir. Şüpheniz varsa, tersine çevirme eşiklerini tahmin etmeye çalışmak yerine mevcut trendin gücünü ve momentumunu belirlemeye odaklanın.Yanlış anlama #6: Forex piyasasında işlem yapmak finansal bilgi gerektirirForex ticaretine aşina değilseniz, gösterge isimleri ve diğer piyasa jargonları sizi katılmaktan caydırmak için yeterli olabilir. Öğrenilecek birçok kelime ve kavram olmasına rağmen, Forex piyasasında işlem yapmak daha derin bir istatistik bilgisine ihtiyaç duymaz. Çoğu zaman, en başarılı tüccarlar temellere sadık kalanlardır. Birkaç basit aracı kullanmayı öğrenerek, riskleri ve faydaları nasıl tanımlayacağınızı ve akıllı para yönetiminde nasıl çalışacağınızı anlayarak forex piyasasında çok ileri gideceksiniz.Öte yandan, finansal eğitimi olan tüccarlar genellikle kendilerine çok güvenirler ve gerekenden daha fazla risk alırlar ya da aynı anda çok fazla ticaret açarlar. Bir ticaret hesabı açmak veya önemli miktarda kar elde etmek için uzmanlığa veya büyük miktarda paraya ihtiyacınız yoktur. Aslında, en iyi uygulamalar, tek bir işlemde faturanızın toplam tutarının yüzde 1'inden daha azını riske atmayı içerir.Forex piyasasında yeniyseniz, temel bilgileri öğrenmenize yardımcı olacak birçok video öğreticisi ve materyali çevrimiçi olarak mevcuttur. Birçok broker ayrıca ticaret yapmak için bir demo hesabı açmanıza ve platformu sahte fonlarla (yani herhangi bir risk almadan) kullanmanıza da izin verecektir. Ticaret stratejinizi belirledikten ve çalışmaya hazır olduğunuzda, tek bir adımı kaçırmadan harekete geçmeye başlamak için hesap durumunuzu kolayca değiştirebilirsiniz.  Tezler:Fibonacci seviyeleri, tüccarların olası destek/direnci belirlemelerine yardımcı olabilirBir tüccar uzun vadeli grafiklerde Fibonacci seviyelerini kullanabilir ve birkaç temel harekete odaklanarak tüccarlar destek ve direnç alanlarını bulabilirler. Bu, alıcıların veya satıcıların bu kilit noktaları bir grafikte savunmaları için çeşitli nedenler sunarken, kapıyı tersine çevirmeler veya ızgaralar için açık tutabilirler.Fibonacci mistisizmle örtülüdür ve bu onun etrafındaki hikayeyi çok daha ilginç kılar. Ancak piyasalarda uygulanabilirlik için basit versiyon, Fibonacci düzeltme seviyelerinin destek ve/veya direnç geliştirmek için potansiyel alanlar sunmasıdır; ve piyasa katılımcıları bu seviyeleri analizlerinde kullanabildikleri için ve bu fiyatların fiyat davranışı üzerinde potansiyel bir etkisi olduğu için bu, Forex yatırımcılarının destek ve direnç analizi repertuarına mükemmel bir katkı sağlayabilir.Fibonacci dizisinin kökeniİtalyan matematikçi Leonardo Fibonacci, 13. yüzyılda Fibonacci dizisini keşfetme, dolayısıyla "Fibonacci" adıyla tanınmaktadır. Ve kitabı Liber Abaci, Batı dünyasına Fibonacci dizisini sunsa da, Hint matematiğinde aslında M.Ö. 200'e kadar uzanan izler bulunabilir. Sıra oldukça basittir: bir araya getirilen iki sayı aşağıdaki değeri verir. Yani 1+1 = 2 ve sonra 1+2 = 3 ve sonra 2+3 = 5, 5+3 = 8, ve böyle devam eder. Fibonacci dizisinin ilk 22 değeri aşağıda basılmıştır:1, 1, 2, 3, 5, 8, 13, 21, 34, 55, 89, 144, 233, 377, 610, 987, 1597, 2584, 4181, 6765, 10946, 17711Bu, sırayla sayıların birbirine olan ilişkisine baktığımızda ilginç olmaya başlar. Değeri alıp önceki değere bölersek, yaklaşık% 161.8'e yakın bir sayı elde ederiz. Böylece, dizideki her sayı, dizinin başlangıç kısmından çıktıktan sonra (89 değerinden sonra) önceki değerden% 161.8 daha büyüktür. Bu altın oran% 161.8'dir.17711/10946 = 1.6180310946/6765 = 1.618036765/4181 = 1.61803Yaklaşık bin yıl önce Fibonacci'ye çarpan şey ve bin yıl öncesine çarpan aynı şey, bu oranın ve bu dizinin çevremizdeki dünyada ne kadar geniş bulunabileceğidir. Liber Abaci'de Fibonacci, tavşan çiftleşme döngüsünü örnek olarak kullandı ve izole edilmiş tavşan popülasyonlarının sayısal diziye göre nasıl büyüyeceğini gösterdi 1, 1, 2, 3, 5, 8, 13, vb. Fakat bu buzdağının sadece görünen kısmıdır, çiçek yapraklarının sayısı genellikle diziyi takip edecektir: zambakların üç yaprağı, düğünçiçeklerinin beşi, hindibaların 21'i ve papatyaların 34'ü vardır. Maksimum güneş ışığına izin vermek için her bir taç yaprağı devir başına 0,618'e yerleştirilir. Ağaç dalları, gövdelerin nasıl ayrıldığı ve dalların nasıl büyüyeceği, Fibonacci dizisini gösterir. Mermiler, kasırgalar - insan yüzleri bile geometrik bir spiral desende Altın kesite yapışırlar.Şu anda sağ elinize bakabilir ve muhtemelen sekiz parmağınızın, her elinizde beş, her parmağınızda üç kemik,her baş parmağınızda iki kemik ve her elinizde bir başparmağınızın olduğunu fark edebilirsiniz. Oh, ve önkolunuzla eliniz arasındaki oran muhtemelen Altın Kesite de uygulanır.Fibonacci seviyelerinin piyasalara uygulanabilirliğiDoğada Fibonacci uygulamak, birçok yüksek lisans matematik öğrencisini meşgul etmeye zorlarken, tüccarların daha acil sorunları vardır: Araştırmayı finansal piyasalara uygulamak. En yaygın haliyle Fibonacci, destek ve direnç analizinde altın kesitin kullanılmasıdır. Bu nedenle, önemli bir hareketin bir grafiğini çizin, bu hareketin% 61.8'inde bir çizgi çizin ve destek bulmak için olası bir geri dönüşü gözlemleyecek bir alanımız var. Ters değer .618 eşittir.382, bu yüzden bize% 38.2'de çalışmak için başka bir değer veriyor.Aşağıdaki grafikte, EUR/USD paritesinin ömür boyu süren hareketine bakıyoruz ve 2000 yılında en düşük seviyeyi 2009'da en yükseğe çıkarıyoruz. Hareketin başlangıcından başlıyoruz ve tepeye doğru bir geri çekilme çiziyoruz ve yolun% 38,2'sinde 1.3056'da bir geri çekilme görüyoruz. Ayrıca bu hareketin% 61,8'lik bir düzeltmesini 1.1212'de görüyoruz. Bu seviyenin, Ocak 2015'te seviyenin devreye girmesinden sonraki 30 ayın 15'inde çiftin direncinin nasıl oluşturulmasına yardımcı olduğuna dikkat edin. EUR/USD, ECB'NİN birkaç kısa ay içinde qe'ye başlayacağı beklentisiyle bir kaya gibi düştüğünden, Ocak 2015'te bu seviyeden aşağıya doğru destek aldık; ancak bundan sonra,% 61.8'lik bu önemli düzeltme seviyesini gösteren sekiz ardışık direnç ayımız oldu.EUR/USD Aylık: 30 ayın 15'inde direnç% 61.8'lik bir düzeltme, 3 aylık destekle EUR/USD, 1MSon birkaç ay EUR/USD için oldukça vahşi bir maceraydı. ABD başkanlık seçimlerinde 2017'nin başlarına kadar oldukça tehditkar bir düşüşün ardından, çift boğalar öfkelendikçe agresif bir geri dönüşe başladı. Ancak - fiyatlar bir önceki düşüş rejiminden daha yükseliş eğilimine geçme sürecindeyken, seçimden sonra% 38,2'lik bir düzeltme,% 61,8'lik bir düzeltmenin bir miktar direnç sağlamasından önce bir miktar destek gösterdi. Fiyatlar bu yüksek seviyelere çıktıktan ve pervasız bir özveriyle koştuktan sonra, direniş bu hareketin% 161.8'lik genişlemesinde kendini göstermeye başladı.Bir adım daha ileri giderek61.8 ve% 38.2 seviyelerinde bulunan seviyeler tüccarlar için değerli olabilir ve bu, tüm takımların ve zevklerin temel hareketlerinde görülebilir. Bu, kısa vadeli grafiklere, uzun vadeli grafiklerde olduğu gibi uygulanabilir, ancak teknik analizde olduğu gibi, uzun vadeli çalışmalar, daha büyük değerlendirme döneminde daha fazla görüş verildiğinde, biraz daha tutarlı olma eğilimindedir.Ancak Fibonacci analizi ile daha da ileri gidebiliriz. Daha önce de söylediğimiz bu .382 ters değerdir .618 ve bu doğru, ama bunun arkasındaki tek değer bu değil.382. İlk değer kümesinden sonra dizideki herhangi bir sayıyı alırsak ve onu dizideki iki yere ayırırsak, 0,382 veya% 38,2'ye sahip oluruz.13/34 = .38221/55 = .3818 - yuvarlandı.38234/89 = .38255/144 = .3819Ancak, sırayla 23.6 değerini elde etmek için sırayla değeri üç yerden bir değere bölerek daha da ileri gidebiliriz.13/55 = .236321/89 = .235934/144 = .236155/233 = .2361Bu bize% 23.6 ile çalışmak için başka bir düzeltme değeri veriyor. Şimdi, destek ve/veya direnç bulmaya çalışırken uygulayabileceğimiz 23,6, 38,2 ve% 61.8'lik düzeltme seviyelerine sahibiz.Henüz bitirmedik: Hala bir adım daha ileriye gidebiliriz. 23,6, 38,2 ve% 61,8'lik düzeltme seviyelerinde, çalışma, düzeltmenin bir yarısında iki değer ve ikinci yarıda sadece bir değerle oldukça eşitsiz olacaktır. Bu, piyasa katılımcıları arasında yaratıcı bir yaklaşıma neden oldu, çünkü çoğu kişi sadece 23.6'nın tersini alacak ve bunu bir seviye olarak uygulayacak. Bu, Fibonacci ile gerçek bir ilgisi olmayan% 76.4'lük bir düzeltme olacaktır. Ama - b .786 Bunun karekökü olduğu için çalışmak için ilginç bir sayımız var.618 ve potansiyel olarak daha çekici bir yedek olabilir.764.Şimdi bu, grafiğin tamamında bize dört değer veriyor ve pratikte birçok tüccar orta çizgiyi% 50seviyesinde uygulayacak ve bu da yine gerçek bir Fibonacci değerine sahip olmayacak; ancak bu gözlem, tüccarlar için diğer tüccarların ve analistlerin grafiklerinde sahip olduklarından ve dolayısıyla buna cevap verebileceklerinden çok daha az önemlidir.Şimdi bu bize Fibonacci ağlarını ticaret analizine uygularken çalışmak için beş değer veriyor: 23,6, 38,2, 50, 61,8 ve 78,6 (veya 76,4).Hepsini bir araya getirmekDaha önce de belirtildiği gibi, bu analizin amacı bize gelecekte kesinlikle ne olacağını göstermek değildir. Fibonacci, Astroloji veya psikolojik seviyelere dayalı olsun, hiçbir analiz biçimi buna yol açamaz. Destek ve direnişin tanımlanmasının değeri, ticaret tesisleriyle riskleri yönetme yeteneğinde yatmaktadır. Fiyatlar yükselirse, fevkalade, o zaman satın alma için destek arayın, böylece yükseliş eğilimi bozulursa, piyasalar kaçınılmaz olarak ortaya çıktığında zararı hafifletmek amacıyla minimum kayıpla çıkabilirsiniz. Ancak bu yükseliş eğilimi devam ederse, bingo, kazanan pozisyonu yönetmek için harika bir yerdesiniz.Fibonacci ağlarının uygulanmasının anahtarı, uygulanabilir bir büyük hareket bulmak ve daha sonra fiyat hareketinin her bir seviyeye nasıl yaklaşılacağı konusunda rehberlik etmesine izin vermektir.

Tezler:Fibonacci seviyeleri, tüccarların olası destek/direnci belirlemelerine yardımcı olabilirBir tüccar uzun vadeli grafiklerde Fibonacci seviyelerini kullanabilir ve birkaç temel harekete odaklanarak tüccarlar destek ve direnç alanlarını bulabilirler. Bu, alıcıların veya satıcıların bu kilit noktaları bir grafikte savunmaları için çeşitli nedenler sunarken, kapıyı tersine çevirmeler veya ızgaralar için açık tutabilirler.Fibonacci mistisizmle örtülüdür ve bu onun etrafındaki hikayeyi çok daha ilginç kılar. Ancak piyasalarda uygulanabilirlik için basit versiyon, Fibonacci düzeltme seviyelerinin destek ve/veya direnç geliştirmek için potansiyel alanlar sunmasıdır; ve piyasa katılımcıları bu seviyeleri analizlerinde kullanabildikleri için ve bu fiyatların fiyat davranışı üzerinde potansiyel bir etkisi olduğu için bu, Forex yatırımcılarının destek ve direnç analizi repertuarına mükemmel bir katkı sağlayabilir.Fibonacci dizisinin kökeniİtalyan matematikçi Leonardo Fibonacci, 13. yüzyılda Fibonacci dizisini keşfetme, dolayısıyla "Fibonacci" adıyla tanınmaktadır. Ve kitabı Liber Abaci, Batı dünyasına Fibonacci dizisini sunsa da, Hint matematiğinde aslında M.Ö. 200'e kadar uzanan izler bulunabilir. Sıra oldukça basittir: bir araya getirilen iki sayı aşağıdaki değeri verir. Yani 1+1 = 2 ve sonra 1+2 = 3 ve sonra 2+3 = 5, 5+3 = 8, ve böyle devam eder. Fibonacci dizisinin ilk 22 değeri aşağıda basılmıştır:1, 1, 2, 3, 5, 8, 13, 21, 34, 55, 89, 144, 233, 377, 610, 987, 1597, 2584, 4181, 6765, 10946, 17711Bu, sırayla sayıların birbirine olan ilişkisine baktığımızda ilginç olmaya başlar. Değeri alıp önceki değere bölersek, yaklaşık% 161.8'e yakın bir sayı elde ederiz. Böylece, dizideki her sayı, dizinin başlangıç kısmından çıktıktan sonra (89 değerinden sonra) önceki değerden% 161.8 daha büyüktür. Bu altın oran% 161.8'dir.17711/10946 = 1.6180310946/6765 = 1.618036765/4181 = 1.61803Yaklaşık bin yıl önce Fibonacci'ye çarpan şey ve bin yıl öncesine çarpan aynı şey, bu oranın ve bu dizinin çevremizdeki dünyada ne kadar geniş bulunabileceğidir. Liber Abaci'de Fibonacci, tavşan çiftleşme döngüsünü örnek olarak kullandı ve izole edilmiş tavşan popülasyonlarının sayısal diziye göre nasıl büyüyeceğini gösterdi 1, 1, 2, 3, 5, 8, 13, vb. Fakat bu buzdağının sadece görünen kısmıdır, çiçek yapraklarının sayısı genellikle diziyi takip edecektir: zambakların üç yaprağı, düğünçiçeklerinin beşi, hindibaların 21'i ve papatyaların 34'ü vardır. Maksimum güneş ışığına izin vermek için her bir taç yaprağı devir başına 0,618'e yerleştirilir. Ağaç dalları, gövdelerin nasıl ayrıldığı ve dalların nasıl büyüyeceği, Fibonacci dizisini gösterir. Mermiler, kasırgalar - insan yüzleri bile geometrik bir spiral desende Altın kesite yapışırlar.Şu anda sağ elinize bakabilir ve muhtemelen sekiz parmağınızın, her elinizde beş, her parmağınızda üç kemik,her baş parmağınızda iki kemik ve her elinizde bir başparmağınızın olduğunu fark edebilirsiniz. Oh, ve önkolunuzla eliniz arasındaki oran muhtemelen Altın Kesite de uygulanır.Fibonacci seviyelerinin piyasalara uygulanabilirliğiDoğada Fibonacci uygulamak, birçok yüksek lisans matematik öğrencisini meşgul etmeye zorlarken, tüccarların daha acil sorunları vardır: Araştırmayı finansal piyasalara uygulamak. En yaygın haliyle Fibonacci, destek ve direnç analizinde altın kesitin kullanılmasıdır. Bu nedenle, önemli bir hareketin bir grafiğini çizin, bu hareketin% 61.8'inde bir çizgi çizin ve destek bulmak için olası bir geri dönüşü gözlemleyecek bir alanımız var. Ters değer .618 eşittir.382, bu yüzden bize% 38.2'de çalışmak için başka bir değer veriyor.Aşağıdaki grafikte, EUR/USD paritesinin ömür boyu süren hareketine bakıyoruz ve 2000 yılında en düşük seviyeyi 2009'da en yükseğe çıkarıyoruz. Hareketin başlangıcından başlıyoruz ve tepeye doğru bir geri çekilme çiziyoruz ve yolun% 38,2'sinde 1.3056'da bir geri çekilme görüyoruz. Ayrıca bu hareketin% 61,8'lik bir düzeltmesini 1.1212'de görüyoruz. Bu seviyenin, Ocak 2015'te seviyenin devreye girmesinden sonraki 30 ayın 15'inde çiftin direncinin nasıl oluşturulmasına yardımcı olduğuna dikkat edin. EUR/USD, ECB'NİN birkaç kısa ay içinde qe'ye başlayacağı beklentisiyle bir kaya gibi düştüğünden, Ocak 2015'te bu seviyeden aşağıya doğru destek aldık; ancak bundan sonra,% 61.8'lik bu önemli düzeltme seviyesini gösteren sekiz ardışık direnç ayımız oldu.EUR/USD Aylık: 30 ayın 15'inde direnç% 61.8'lik bir düzeltme, 3 aylık destekle EUR/USD, 1MSon birkaç ay EUR/USD için oldukça vahşi bir maceraydı. ABD başkanlık seçimlerinde 2017'nin başlarına kadar oldukça tehditkar bir düşüşün ardından, çift boğalar öfkelendikçe agresif bir geri dönüşe başladı. Ancak - fiyatlar bir önceki düşüş rejiminden daha yükseliş eğilimine geçme sürecindeyken, seçimden sonra% 38,2'lik bir düzeltme,% 61,8'lik bir düzeltmenin bir miktar direnç sağlamasından önce bir miktar destek gösterdi. Fiyatlar bu yüksek seviyelere çıktıktan ve pervasız bir özveriyle koştuktan sonra, direniş bu hareketin% 161.8'lik genişlemesinde kendini göstermeye başladı.Bir adım daha ileri giderek61.8 ve% 38.2 seviyelerinde bulunan seviyeler tüccarlar için değerli olabilir ve bu, tüm takımların ve zevklerin temel hareketlerinde görülebilir. Bu, kısa vadeli grafiklere, uzun vadeli grafiklerde olduğu gibi uygulanabilir, ancak teknik analizde olduğu gibi, uzun vadeli çalışmalar, daha büyük değerlendirme döneminde daha fazla görüş verildiğinde, biraz daha tutarlı olma eğilimindedir.Ancak Fibonacci analizi ile daha da ileri gidebiliriz. Daha önce de söylediğimiz bu .382 ters değerdir .618 ve bu doğru, ama bunun arkasındaki tek değer bu değil.382. İlk değer kümesinden sonra dizideki herhangi bir sayıyı alırsak ve onu dizideki iki yere ayırırsak, 0,382 veya% 38,2'ye sahip oluruz.13/34 = .38221/55 = .3818 - yuvarlandı.38234/89 = .38255/144 = .3819Ancak, sırayla 23.6 değerini elde etmek için sırayla değeri üç yerden bir değere bölerek daha da ileri gidebiliriz.13/55 = .236321/89 = .235934/144 = .236155/233 = .2361Bu bize% 23.6 ile çalışmak için başka bir düzeltme değeri veriyor. Şimdi, destek ve/veya direnç bulmaya çalışırken uygulayabileceğimiz 23,6, 38,2 ve% 61.8'lik düzeltme seviyelerine sahibiz.Henüz bitirmedik: Hala bir adım daha ileriye gidebiliriz. 23,6, 38,2 ve% 61,8'lik düzeltme seviyelerinde, çalışma, düzeltmenin bir yarısında iki değer ve ikinci yarıda sadece bir değerle oldukça eşitsiz olacaktır. Bu, piyasa katılımcıları arasında yaratıcı bir yaklaşıma neden oldu, çünkü çoğu kişi sadece 23.6'nın tersini alacak ve bunu bir seviye olarak uygulayacak. Bu, Fibonacci ile gerçek bir ilgisi olmayan% 76.4'lük bir düzeltme olacaktır. Ama - b .786 Bunun karekökü olduğu için çalışmak için ilginç bir sayımız var.618 ve potansiyel olarak daha çekici bir yedek olabilir.764.Şimdi bu, grafiğin tamamında bize dört değer veriyor ve pratikte birçok tüccar orta çizgiyi% 50seviyesinde uygulayacak ve bu da yine gerçek bir Fibonacci değerine sahip olmayacak; ancak bu gözlem, tüccarlar için diğer tüccarların ve analistlerin grafiklerinde sahip olduklarından ve dolayısıyla buna cevap verebileceklerinden çok daha az önemlidir.Şimdi bu bize Fibonacci ağlarını ticaret analizine uygularken çalışmak için beş değer veriyor: 23,6, 38,2, 50, 61,8 ve 78,6 (veya 76,4).Hepsini bir araya getirmekDaha önce de belirtildiği gibi, bu analizin amacı bize gelecekte kesinlikle ne olacağını göstermek değildir. Fibonacci, Astroloji veya psikolojik seviyelere dayalı olsun, hiçbir analiz biçimi buna yol açamaz. Destek ve direnişin tanımlanmasının değeri, ticaret tesisleriyle riskleri yönetme yeteneğinde yatmaktadır. Fiyatlar yükselirse, fevkalade, o zaman satın alma için destek arayın, böylece yükseliş eğilimi bozulursa, piyasalar kaçınılmaz olarak ortaya çıktığında zararı hafifletmek amacıyla minimum kayıpla çıkabilirsiniz. Ancak bu yükseliş eğilimi devam ederse, bingo, kazanan pozisyonu yönetmek için harika bir yerdesiniz.Fibonacci ağlarının uygulanmasının anahtarı, uygulanabilir bir büyük hareket bulmak ve daha sonra fiyat hareketinin her bir seviyeye nasıl yaklaşılacağı konusunda rehberlik etmesine izin vermektir.  Forex piyasasında fiyat hareketinin tahmin edilmesi zor olabilir, ancak aynı zamanda tamamen rastgele değildir. Döviz çiftlerinin fiyatta nasıl yükseldiği veya düştüğü konusunda bir mantık vardır ve on yıllardır Forex ticareti, bu mantığın genellikle teknik göstergelerle tanımlanabileceğini ve daha sonra tahmin edilebileceğini göstermiştir.Teknik göstergeler birçok şekil ve boyutta gelir ve belirli bir gösterge Forex piyasasında olası işlemleri değerlendirmek için gerekli bir araç olarak görülmez. Tüccarlar deneyim kazandıkça ve sahip oldukları çeşitli teknik göstergeler hakkında bilgi edindikçe, sonuçta ticaret stratejilerine uyan ve zamanla güvenilir olduklarını kanıtlayan belirli göstergeleri tercih ederler.Bu teknik göstergeler üç geniş kategoriye ayrılabilir.Gecikmeli göstergelerGecikmeli göstergeler, döviz çiftinin geçmiş fiyat verilerine dayanmaktadır. Hareketli ortalamalar, işlem hacmi ve diğer gecikmeli göstergeler, halihazırda gerçekleşen eğilimlerin ve kalıpların varlığını doğrulamak için kullanılır. Bu mevcut kalıpları tanımlayarak, tüccarlar döviz çiftinin bu eğilimi veya deseni koruyacağı beklentilerine dayanarak ticaret yapabilirler.En sık kullanılan gecikmeli göstergeler:Bollinger Bantları: Bollinger bantları, kendi başına ticaret stratejinize fayda sağlayabilecek bir gecikme göstergesi olan basit hareketli ortalamaya (SMA) dayanmaktadır. Bollinger bantları, sma'nın her iki tarafındaki iki banttır ve bu da SMA hattındaki farkın bir standart sapmasını temsil eder. Tüccarlar, aşırı alım koşullarını belirlemek için Bollinger bantlarını kullanabilirler — döviz çiftinin mevcut fiyatı üst çizginin üzerine çıktığında veya fiyat alt bandın altına düştüğünde aşırı satım koşullarını belirleyebilir.Hareketli Ortalamanın yakınsama-Ayrışması (MACD): MACD, basit hareketli ortalama ile üstel hareketli ortalama arasındaki ilişkiyi göstermektedir. Bu iki hareketli ortalama arasındaki geçişler, tüccarların esnaflarının zamanlamasını belirlemek ve fiyat hareketinin göreceli momentumunu değerlendirmek için kullanabilecekleri bir model oluşturarak düşüş veya yükseliş momentumunu gösterebilir.Göreceli Güç Endeksi (RSI): RSI, belirli bir döviz çifti için yükseliş veya düşüş eğilimi gösteren en popüler osilatörlerden biridir. RSI için ölçek 0-100'dür. RSI 70'in üzerinde olduğunda, varlık aşırı alım olarak kabul edilir ve döviz çifti için düşüş eğilimi gösteren bir momentum gösterir. 30'un altındaki RSI aşırı satım koşullarını yansıtıyor ve fiyatın yakında artabileceğini gösteriyor.Herhangi bir hareketli ortalama veya osilatör: Tüm bu göstergeler, ilgili döviz çifti için kalıpları, eğilimleri ve momentumu tahmin etmek için kullanılabilecek tarihsel fiyat verilerine ve fiyat hareketlerine dayanmaktadır.Önde gelen göstergelerGeride kalan göstergeler tüccarların yararlanabileceği eğilimleri belirlemek için kullanılırken, önde gelen göstergeler, fiyatın gelecekte nasıl değişebileceğini tahmin etmek için döviz çiftleri üzerindeki mevcut verileri kullanmaya çalışmaktadır. Önde gelen göstergeler, işlemlerin gerçekleşmeyebilecek tahminlere dayanma riskini taşırken, bu göstergelerin avantajı, gerçekleşmeden önce fiyat hareketlerini tahmin etmelerine yardımcı olabilmeleri ve kar potansiyelinizi en üst düzeye çıkarabilmeleridir.En sık kullanılan ön göstergeler:Fibonacci Seviyeleri: Yüzyıllar önce geliştirilen matematiksel ilişkilere ve teoriye dayanan bu seviyeler, dünyanın dört bir yanındaki tüccarların fiyat hareketlerini tahmin etmek için kullanılan en iyi göstergelerden biridir. Fibonacci seviyelerinin popülaritesi onları biraz güvenilir bir gösterge haline getirmektedir, çünkü birçok tüccar bu seviyelere dayanarak giriş ve çıkış zamanlarını hesaplamaktadır.Destek ve Direnç Çizgileri: Destek ve direnç çizgileri, özellikle döviz çiftleri bir aralıkta işlem gördüğünde Forex ticaretinde kullanılacak güvenilir göstergeler olabilir. Bu göstergelerin ön koşulu, aralıkla sınırlandırılmış döviz çiftinin, bu aralığın üstünde veya altında kırılıncaya kadar destek ve direnç çizgileri arasında hareket etmeye devam edeceğidir. Tüccarlar bu stratejiyi bir aralıktaki bir hareketten kar elde etmek veya bu hatların dışındaki bir kopuştan kar elde etmek için kullanabilirler.Ichimoku Bulutu: Deneyimli bir ticaret görüşü gerektiren bu karmaşık, veriye dayalı ilerleme göstergesi, potansiyel destek ve direnç çizgilerini grafiksel olarak göstermek için çoklu hareketli ortalamaların hesaplamalarını kullanır. Bu araç MetaTrader 5 platformu üzerinden erişilebilir.Destekleyici göstergelerDoğrulayıcı göstergenin kendisi, tüccarlara kullanım için nispeten zayıf bilgiler sunar. Bunun yerine, bu gösterge türü, diğer göstergelerin önerilerini tamamlamak ve onaylamak için kullanılabilir. Tüccarlar, destekleyici göstergeleri, gecikmiş veya ileriye dönük göstergelerle bir ticareti değerlendirirken performanslarını iki kez doğrulamak için kullanabilecekleri araçlar olarak görmelidirler. Bazı göstergeler bir ticaret önerdiğinde, tüccarın bu eyleme olan güvenini güçlendirmek için destekleyici göstergeler kullanılabilir.Örneğin, tüccarlar, döviz çiftinin hareketli ortalamasını kullanarak ticaret fırsatlarını değerlendirirken, ortalama yön Endeksini (ADX) teyit edici bir gösterge olarak kullanabilirler. Adx'in kendisi, bir eğilimin göreceli gücünü yansıtabileceğinden sınırlı bir değer sunar, ancak bu eğilimin yükselip düşmediğini belirtmez. Bununla birlikte, hareketli bir ortalama ile kullanıldığında, tüccarların trend fiyat hareketlerinin gücünü değerlendirmelerine yardımcı olacak önemli bir bağlam önerebilir.Benzer şekilde, hacim, diğer önde gelen veya geride kalan göstergelerle birlikte yararlı bir destekleyici göstergedir. Hacmin kendisi, döviz çifti üzerindeki göreceli ticaret faaliyetini temsil eder — ancak başka herhangi bir gösterge olmadan, bu hacmin ne anlama geldiğini veya neden önemli olduğunu anlamak imkansızdır. Herhangi bir senaryoda açık bir harekete geçirici mesaj sunmayabilir, ancak tüccarların fiyat kopuşunu tanımlamasına ve değerlendirmesine yardımcı olan destekleyici bir gösterge olarak yararlı olabilir.Ticaret stratejinizin oluşturulduğu göstergeleri bulunHala bir forex tüccarı olarak alışmadıysanız, birçok teknik göstergeye ve ticaret fırsatlarını belirlemek için bunları kullanmaya yönelik birçok farklı yaklaşıma açık olmanız önemlidir. Sizin için en uygun göstergelere aşina olduğunuzda ve deney yaparken, stratejinizi en sevdiğiniz göstergeleri içerecek şekilde daraltabilir ve umarım kar potansiyelinizi en üst düzeye çıkarabilirsiniz.